Giełdy są odporne na kryzys

W czasie najgłębszego kryzysu amerykańska giełda technologiczna Nasdaq bije kolejne rekordy. Według jednego z najpopularniejszych obecnie na Wall Street dowcipów, żyją jeszcze maklerzy, którzy są tak starzy, że pamiętają jak w czasach kryzysów spadały ceny akcji.

Inwestorzy naprawdę mają powody, żeby przecierać oczy ze zdumienia. Ten kryzys gospodarczy jest zupełnie inny niż poprzednie. Główna różnica polega na tym, że od samego początku jest ściśle kontrolowany przez władze monetarne. Ogromne ilości emitowanych pieniędzy trafiają do systemów bankowych i na giełdy całego świata, windując ceny akcji bez względu na aktualny stan gospodarki. Giełdowa wartość przedsiębiorstw w bardzo wielu przypadkach przestała zależeć od czynników fundamentalnych.

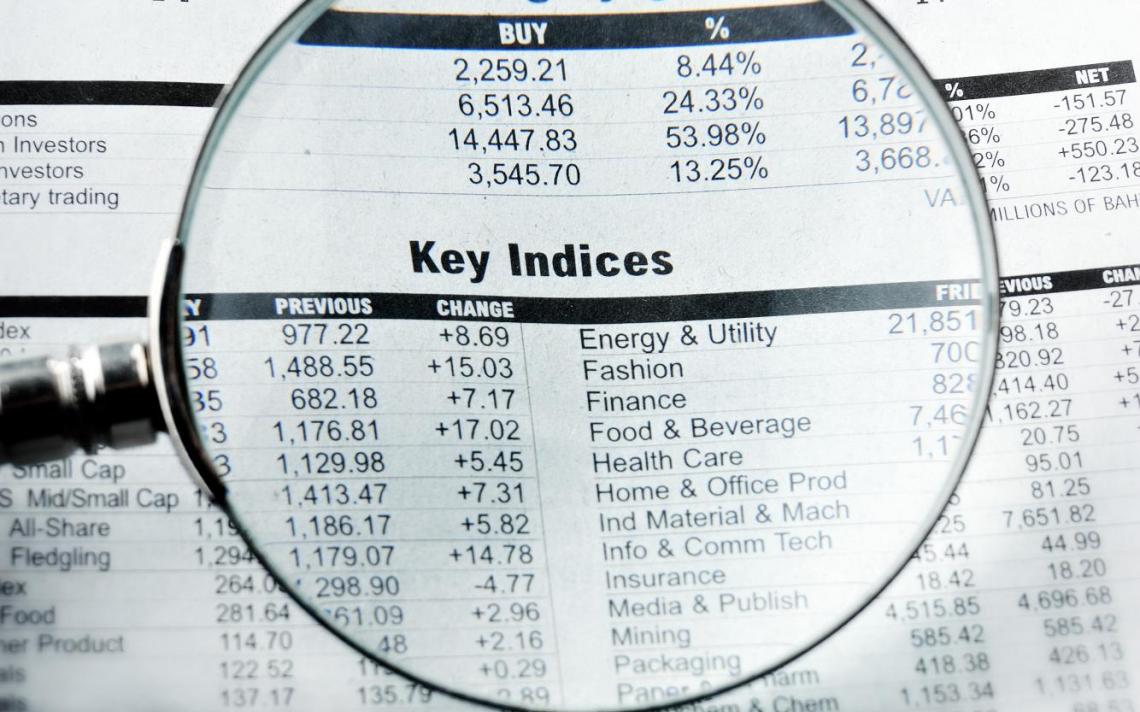

Na akcjach lokomotywy amerykańskiej giełdy – firmy Apple, od początku roku do 13 lipca można było zarobić 27%. Z kryzysu również nie robią sobie nic inne spółki technologiczne. Google podrożał o 10%, Microsoft o ponad 29%. A to wszystko nic w porównaniu z kwotami, które od początku roku zarobili właściciele akcji Tesli. Wpadli oni w szał zakupów po opublikowaniu przez koncern korzystnych danych finansowych za czwarty kwartał 2019 roku. Akcje amerykańskiego producenta samochodów elektrycznych w styczniu kosztowały 430 dolarów. Ich obecna wartość to 1497 dolarów a więc w ciągu nieco ponad pół roku można było na nich zarobić aż 248%. Dzięki temu Tesla, która w 2019 roku wyprodukowała zaledwie 367 000 samochodów a w całej swej historii nieco ponad milion, ma obecnie wyższą wycenę giełdową niż Toyota, produkująca 10 milionów aut rocznie. Czy w tej sytuacji można mówić o bańce spekulacyjnej? Oczywiście że tak, problem polega jednak na tym, że nie wiadomo kiedy ona pęknie. I czy pęknie w ogóle. Bardzo wielu inwestorów przekonało się już boleśnie, że krótka sprzedaż akcji Tesli, to bardzo ryzykowna inwestycja.

Najważniejszy indeks amerykańskiej giełdy – Dow Jones Industrial Average od początku roku stracił około 10%. Straty nie dotyczą jednak technologicznego indeksu Nasdaq Composite. Bije on kolejne rekordy a od początku roku jego wartość wzrosła o 14%. Bez wątpienia jest to efekt polityki amerykańskiej rezerwy Federalnej. Kolejne nagłe wzrosty giełdowych indeksów niemalże co do sekundy pokrywają się w czasie z transakcjami związanymi z wykupem przez FED papierów wartościowych rządu amerykańskiego. Amerykański bank centralny robi to, co obiecał w marcu – drukuje nieograniczone ilości waluty aby zapobiec kryzysowi finansowemu.

Na pomysł druku nieograniczonej ilości pieniędzy banki centralne wpadły po raz pierwszy w czasie kryzysu w roku 2008. Ku zdziwieniu większości ekonomistów, powiększenie podaży pieniądza o ponad trzynaście procent nie spowodowało wtedy wzrostu inflacji. Ponieważ za główny cel polityki monetarnej banków w centralnych z reguły uważa się osiągnięcie celu inflacyjnego, ich ekonomiści szybko doszli do wniosku, że dopóki inflacja nie rośnie, mogą drukować tyle pieniędzy ile chcą, pomagając w finansowaniu rozdętych wydatków publicznych. Ponieważ w światowej gospodarce cały czas przeważały silne tendencje deflacyjne, ta polityka jest kontynuowana do dziś. Od połowy 2009 roku do początku obecnego kryzysu ilość dolarów w obiegu mierzona agregatem podaży pieniądza M2 wzrosła aż o 83%. Z kolei w okresie od początku lutego do końca czerwca 2020 roku mieliśmy do czynienia z najszybszym wzrostem podaży pieniądza w historii. Amerykański agregat M2 wzrósł o ponad 19% w ciągu zaledwie pięciu miesięcy.

Jednak w czasie kryzysu banki boją się podwyższonego ryzyka i zwiększają wymagania kredytowe dla swoich klientów. Również ich klienci, obawiając się utraty zdolności kredytowej, nie mają ochoty się zadłużać. Banki nie mają komu a nawet nie chcą nikomu pożyczać wydrukowanych pieniędzy. Inwestują je w rządowe papiery wartościowe oraz akcje. Inflacja uciekła z rynku konsumpcyjnego na rynek kapitałowy. A więc nie ma co się cieszyć z amerykańskich giełdowych rekordów. Akcje nie drożeją, to dolar traci wartość w stosunku do akcji.

Mateusz Banaszak